بیزینس آکادمی: به طور کلی تحلیل بازارهای مالی، با استفاده از روش هایی صورت می گیرد که در ادامه مطلب آن ها را مورد بررسی قرار خواهیم داد. ولی ما باید قبل از پرداختن به انواع تحلیل در بازار های مالی، اطلاعاتی درباره چیستی تجزیه و تحلیل مالی و اهداف بازار های مالی داشته باشیم.

به طور کلی تجزیه و تحلیل مالی یکی از ابزارهای مهم و ضروری در بازار های مالی است، که برای بررسی عملکرد و شناسایی نقاط ضعف و قوت بازار های مالی، کمک می کند.

تجزیه و تحلیل مالی چیست؟

تجزیه و تحلیل مالی برای بهبود عملکرد بازار های مالی در آینده است، که بعد از ارزیابی عملکرد آن ها از روی داده های مالی با ارائه روش ها و توصیه ها صورت می گیرد. تجزیه و تحلیل مالی در اصل پیش بینی تغییرات و پستی بلندی های بازار های مالی است که تحلیلگران کاربلد با داشتن تخصص در زمینه های اقتصادی و بازار های مالی می توانند در این کار موفق باشند.

انواع تحلیل در بازار های مالی

انواع تحلیل در بازار های مالی به دو روش انجام میشود،که هر یک از آنها با ابزارها و روشهای مختلفی صورت میگیرند و تفاوت هایی با یکدیگر دارند که در ادامه به آن ها خواهیم پرداخت.

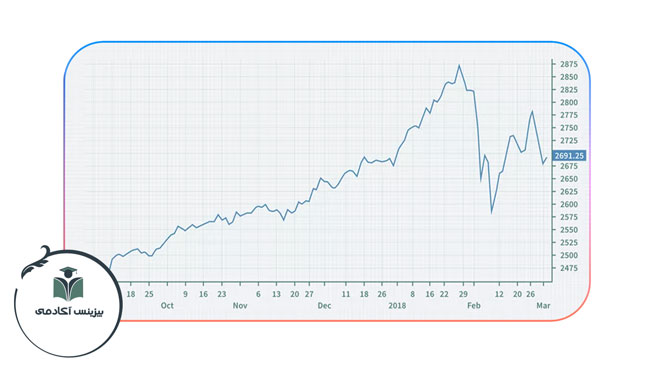

تحلیل تکنیکال (technical analysis) : تحلیل تکنیکال، روی چارت بر اساس نمودارها و کندل ها و برخی ابزارهای تحلیل تکنیکال انجام می شود.

تحلیل بنیادی یا فاندامنتال (fundamental analysis) : تحلیل بنیادی، با توجه به مسائل تئوری اقتصاد و بازار های مالی صورت می گیرد.

تحلیل تکنیکال چیست و چگونه است ؟

به تحلیل فنی بازار های مالی، تحلیل تکنیکال می گویند، تحلیل تکنیکال برای ارزیابی سرمایهگذاریها و شناسایی فرصتهای معاملاتی، با تجزیه و تحلیل روندهای آماری از روی نمودار های قیمتی و فعالیتهای معاملاتی، مانند: حرکت قیمت و حجم، به کار میرود.

برخلاف تحلیل بنیادی، که تلاش دارد ارزش دارایی ها را بر اساس نتایج بازار های مالی مانند فروش و درآمد ارزیابی کند،به طور کلی تحلیل تکنیکال بر مطالعه قیمت و حجم تمرکز دارد.

تحلیلگران متخصص بر این باورند که فعالیت های معاملاتی گذشته و تغییرات قیمت یک اوراق بهادار می تواند، شاخص های ارزشمند و مهمی از حرکات آتی قیمت آن ها باشد. تحلیل تکنیکال ممکن است، با تحلیل بنیادی که به جای الگوهای قیمتی یا روند سهام، بر وضعیت مالی شرکت تمرکز دارد، در تضاد باشد.

تحلیل تکنیکال تلاش میکند تا حرکت قیمت تقریبی هر ابزار قابل معاملهای را که عموماً در معرض نیروهای عرضه و تقاضا است، از جمله سهام و معاملات آتی را پیشبینی کند. همچنین تحلیل تکنیکال معمولاً برای تغییرات قیمت اعمال می شود، اما برخی از تحلیلگران، اعدادی غیر از قیمت را دنبال می کنند، مانند حجم معاملات یا ارقام بهره.

نمودار های تحلیل تکنیکال به طور کلی چند نوع هستند ؟

1.نمودار خطی (Line Chart) : نمودار خطی جزو یکی از ساده ترین نمودار های تحلیل تکنیکال است، که به صورت گرافیکی قیمت دارایی را در طول زمان با یک خط نشان می دهد. نمودار خطی یکی از اساسی ترین نوع نمودار مورد استفاده، در امور مالی است و معمولاً فقط قیمت های بسته شدن اوراق بهادار را نشان می دهد. نمودارهای خطی را می توان برای هر بازه زمانی استفاده کرد اما اغلب، تغییرات قیمت روزانه دارند.

2.نمودار میله ای (Bar Chart) : نمودار میله ای یکی از شایع ترین نمودارها در تحلیل تکنیکال است، که قیمتها به صورت میله ای در آن نمایش داده می شوند که هر نوار نشان می دهد که چگونه قیمت یک دارایی یا اوراق بهادار در یک دوره زمانی مشخص حرکت کرده است.

هر نوار دارای یک خط عمودی است که خط بالایی، بالاترین قیمت و خط پایینی نمودار، کمترین قیمتها را در طول دوره را نشان می دهد.

3.نمودار کندلی (Candlestick Chart) : نمودارهای کندل استیک یا کندلی اندازه حرکت قیمت را با رنگ های مختلف، نمایش می دهد. معامله گران از کندلها برای تصمیم گیری معاملاتی بر اساس الگوهای نامنظم استفاده می کنند که به پیش بینی جهت کوتاه مدت قیمت (معمولا یک روز) کمک می کند.

همچنین از نمودارهای کندل استیک برای تعیین حرکت احتمالی قیمت بر اساس الگوهای گذشته استفاده می کنند. کندلها هنگام معامله مهم و مفید هستند زیرا چهار نقطه قیمت (باز، بسته، بالا و پایین) را در طول دورهای که معاملهگر مشخص میکند نشان میدهند.

معرفی تحلیل بنیادی یکی از مهمترین انواع تحلیل در بازار های مالی

تحلیل بنیادی یا تحلیل فاندامنتال یکی از انواع تحلیل در بازار های مالی به شمار میآید که ارزش سرمایه گذاری را بر اساس وضعیت مالی شرکت، شرایط فعلی اقتصادی و شرایط بازار یک اوراق بهادار را با بررسی عوامل اقتصادی و مالی مرتبط می سنجد.

تحلیلگران بنیادی هر چیزی را که میتواند بر ارزش اوراق بهادار تأثیر بگذارد و عوامل کلان اقتصادی مانند وضعیت اقتصاد و شرایط صنعت گرفته تا عوامل اقتصاد خرد مانند اثربخشی مدیریت شرکت، مطالعه میکنند.

همچنین تحلیلگران به دنبال سهام هایی هستند که در حال حاضر با قیمت های بالاتر یا کمتر از ارزش واقعی آنها معامله می شوند. هدف آن ها تعیین عددی است که سرمایهگذار بتواند با قیمت فعلی یک اوراق بهادار مقایسه کند تا ببیند آیا ارزش اوراق بهادار توسط سرمایهگذاران دیگر کمتر از ارزشگذاری شده است یا بیش از حد ارزشگذاری شده است.

روش های تحلیل بنیادی یا فاندامنتال

تحلیل کمی : اطلاعاتی که می توان با استفاده از اعداد، ارقام، نسبتها یا فرمولها نشان داد. داده های کمی شامل صورت های مالی، روندهای تاریخی بازار و شاخص های اقتصادی است که با استفاده از مدل های ریاضی و آماری الگوی تغییرات سهام شرکت را ارزیابی و عملکرد آن را در آینده پیش بینی می کند.

یک تکنیک رایج در تحلیل بنیادی کمی، تحلیل نسبت است. این تکنیک شامل تجزیه و تحلیل نسبت های مالی کلیدی مانند نسبت سود به قیمت (P/E)، نسبت قیمت به دارایی( P/B)، نسبت قیمت به فروش (P/S) و نسبت بدهی به حقوق صاحبان (D/E) است.

به طور مثال یک نسبت P/E بالا ممکن است نشان دهنده ارزش بیش از حد سهام باشد. به طور مشابه، نسبت بدهی به حقوق صاحبان سهام بالا ممکن است نشاندهنده این باشد که یک شرکت بدهی زیادی میپذیرد که میتواند منجر به بیثباتی مالی شود.

یکی دیگر از تکنیک های مورد استفاده در تحلیل بنیادی کمی، مدل سازی آماری است. این تکنیک نیز شامل استفاده از مدل های ریاضی برای پیش بینی عملکرد آتی سهام بر اساس روند بازار و سایر داده های کمی است.

تحلیل کیفی: در تحلیل کیفی به جای کمیت چیزی، کیفیت، استاندارد یا ماهیت آن مهم است .تحلیل بنیادی کیفی شامل ارزیابی جهت بهبود استراتژیک و پتانسیل بلندمدت شرکت با بررسی عوامل غیرمالی مانند موقعیت صنعتی شرکت، مدل کسب و کار، مزیت های رقابتی و کیفیت مدیریت است.

تجزیه تحلیل کیفی به شما کمک می کند مسیر استراتژیک و پتانسیل بلندمدت شرکت را درک کنید، که می تواند تأثیر قابل توجهی بر عملکرد آینده آن داشته باشد.

یک تکنیک رایج مورد استفاده در تجزیه و تحلیل کیفی تحلیل SWOT است . SWOT مخفف عبارات Strengths (قوتها) ,Weakness (ضعفها) ,Opportunities (فرصتها) , Threats(تهدیدها) است و شامل شناسایی نقاط قوت و ضعف شرکت و همچنین فرصتها و تهدیدهایی است که در بازار های مالی با آن مواجه است.

یکی دیگر از تکنیک های مورد استفاده در تحلیل بنیادی کیفی، تحلیل صنعت است. این تکنیک شامل بررسی روندهای صنعت، رقابت، و محیط نظارتی برای درک اینکه چگونه این عوامل ممکن است بر عملکرد یک شرکت تأثیر بگذارد است.

تفاوت ها و شباهت های تحلیل تکنیکال با تحلیل بنیادی یا فاندامنتال

تحلیل بنیادی و تحلیل تکنیکال، هر دو روشی برای تحقیق و پیشبینی روندهای آتی قیمت سهام هستند و مانند هر استراتژی سرمایهگذاری، هر دو طرفداران و مخالفان خود را دارند. آنها در روش شناسایی و نوع دادههایی که بر آنها تکیه میکنند متفاوت هستند و تحلیل بنیادی روشی برای ارزیابی اوراق بهادار است، که برای اندازه گیری ارزش ذاتی یک سهام تلاش می کند.

جمع بندی

تجزیه و تحلیل داده ها در بازار های مالی امری بسیار مهم است و به همین دلیل انواع تحلیل در بازار های مالی وجود دارد. تحلیل بازار های مالی برای جلوگیری از ضرر های مالی و کسب سود بیشتر بسیار موثر هستند که صاحبان شرکتها و سرمایه گذاران می توانند با بهره گیری از علم و تخصص یک تحلیلگر مالی متخصص در حیطه کاری خود به پیشرفت های بزرگی برسند.

نظرات کاربران